บทความตอนนี้เป็นตอนที่ 4 ของชุด แนวคิดในการเฟ้นหาหุ้นเด่น หรือว่าหุ้นในดวงใจ ซึ่งประกอบด้วย 3 ขั้นตอน คือขั้นแรก สแกนหุ้นทั้งหมด เลือกหุ้นที่อ่อนกว่าตลาดบ้างไปจนถึงหุ้นที่แรงกว่าตลาดบ้าง ถือว่าเป็นหุ้นที่มีศักยภาพ พวกหุ้นที่อ่อนกว่าตลาดมากๆหรือแรงกว่าตลาดมากๆเราไม่เอา

ขั้นที่สองก็เอาหุ้นที่ผ่านการคัดเลือกในกลุ่มแรกมาตัดให้เหลือตัวเลือกน้อยลงด้วยปัจจัยทางเทคนิค นั่นคือ การคัดหุ้นด้วยการดูกราฟทางเทคนิคนั่นเอง เราเลือกเอาหุ้นที่รูปแบบกราฟเป็นแบบพื้นฐาน ไม่ซับซ้อน และเพิ่งเริ่มเข้าคลื่น 3 หรือเพิ่งเริ่มเข้าคลื่น 5

ขั้นที่ 3 เอาหุ้นที่ผ่านการคัดเลือกในรอบที่ 2 มาตัดตัวเลือกให้เหลือน้อยลงไปอีก ด้วยข้อมูลปัจจัยพื้นฐาน จนเหลือเป็นหุ้นในดวงใจในที่สุด

ความเดิมจากตอนที่แล้ว เราทำงานกันมาแล้ว 2 ขั้น ผลจากขั้นที่สองเราได้หุ้นมา 5 ตัว เพื่อส่งเข้าประกวดในรอบที่ 3 นั่นคือ TTA, SVI, THAI, TOP, SCC

เอาละคร้าบ คราวนี้เรามาดูการคัดเลือกในขั้นที่ 3 กันได้เลย

การเฟ้นหาหุ้นเด่นขั้นที่ 3 ตัดตัวเลือกด้วยปัจจัยพื้นฐาน

เนื่องจากลุงแมวน้ำเป็นนักลงทุนที่ใช้ปัจจัยทางเทคนิคเป็นหลัก พูดง่ายๆคือเป็นสายปัจจัยทางเทคนิค ดังนั้นการใช้ข้อมูลปัจจัยพื้นฐานมาประกอบนั้น ลุงจึงเลือกใช้ข้อมูลทางงบการเงินของกิจการเพียงไม่กี่ประเด็นเท่านั้น ไม่ถึงกับแกะงบดุลดูในรายละเอียด หรือต้องไปคำนวณอะไรให้วุ่นวาย รวมทั้งข้อมูลต้องหาดูได้ง่าย เพื่อความสะดวกในการหาข้อมูลมาพิจารณา

ขอมูลพื้นฐานที่ลุงแมวน้ำใช้ก็นำมาจากข้อมูลที่เผยแพร่โดยตลาดหลักทรัพย์นั่นเอง ลุงใช้แค่นี้ก็พอแล้ว

เข้าไปที่ www.set.or.th จากนั้นคลิกไปที่เมนูดังในภาพต่อไปนี้

คลิกไปที่ข้อมูลรายบริษัท/หลักทรัพย์ จากนั้นก็จะมีรายชื่อหุ้นให้เลือก ก็เลือกรายชื่อหุ้นที่เราต้องการ จากนั้นข้อมูลของบริษัทจดทะเบียนหรือว่าหุ้นที่เราต้องการจะปรากฏขึ้นมา คลิกไปที่แท็ป งบการเงิน/ผลประกอบการ เพื่อดูตัวเลขทางการเงินที่สำคัญบางรายการ

มาดูกันว่าปัจจัยพื้นฐานที่ลุงแมวน้ำใช้มีอะไรบ้าง

1. ส่วนของผู้ถือหุ้นต้องไม่ติดลบ

ข้อมูลทางการเงินที่สำคัญที่ตองดูก่อนเป็นอย่างแรกในงบการเงินก็คือ ส่วนของผู้ถือหุ้น คำว่าส่วนของผู้ถือหุ้นนี้หมายถึงทุนที่ผู้ถือหุ้นใส่ลงไปนั่นเอง (ไม่รวมทรัพย์สินของกิจการที่เป็นเงินกู้ต่างๆ)

หากส่วนของผู้ถือหุ้นติดลบเมื่อไร ก็แสดงว่ามีการขาดทุนสะสมมากจนเกินทุน หมายถึงว่าขาดทุนจนเกินกว่าทุนที่ใส่ลงไป หรือขาดทุนจนล้นพ้นตัว หากเลิกกิจการขึ้นมา ทรัพย์สินต่างๆที่บริษัทมีอยู่ ส่วนใหญ่มักต้องเอาไปขายใช้หนี้คืนเจ้าหนี้จนหมด มักไม่มีเหลือมาคืนผู้ถือหุ้น ดังนั้นกิจการใดที่มีส่วนของผู้ถือหุ้นติดลบ หรือว่าดูงบการเงินหลายปีติดต่อกัน ดูแล้วส่วนของผู้ถือหุ้นลดลงเรื่อยๆจนมีแนวโน้มว่าจะติดลบได้ ก็ไม่ควรเข้าลงทุนในหุ้นนั้นเป็นอันขาด

ภาพข้างบนเป็นตัวอย่างของงบการเงินที่แสดงส่วนของผู้ถือหุ้นติดลบ ปี 52 ส่วนของผู้ถือหุ้นเริ่มร่อแร่ พอปี 53 ก็ติดลบ ปี 54 ยิ่งติดลบหนัก

หุ้นตัวนี้ท้ายที่สุดก็หยุดดำนินกิจการไป และตลาดหลักทรัพย์ขึ้นเครื่องหมายห้ามซื้อขาย ใครถือหุ้นอยู่ก็ถูกขังลืม

2. กำไรสุทธิต่อหุ้นต้องดีวันดีคืน

ข้อมูลทางการเงินนี้สำคัญ เพราะธุรกิจที่น่าลงทุนคือธุรกิจที่มีกำไร หากธุรกิจขาดทุนเราจะไปลงทุนทำไม ดังนั้นการดูกำไรสุทธิต่อหุ้นติดต่อกันหลายปีจะช่วยบอกความสามารถในการทำกำไรของกิจการ หากดีวันดีคืนก็แสดงว่ากิจการนี้ก้าวหน้าไปได้ดี หากกำไรสุทธิต่อหุ้นน้อยลงทุกปี หรือถึงกับติดลบ (คือขาดทุน) ก็ไม่น่าลงทุน หรือหากอยากลงทุนก็ต้องมีเหตุผลที่ดีพอว่าทำไมกิจการมีผลขาดทุนแล้วจึงน่าลงทุน

3. ดูค่า P/E ปัจจุบัน ต้องไม่เว่อ

ค่าพีอี (P/E, price per earning ratio) คือสัดส่วนของราคาหุ้นกับกำไรสุุทธิต่อหุ้น เป็นตัวเลขที่สำคัญที่ผู้ลงทุนควรทราบ เพราะค่า P/E นั้นบ่งชี้ว่าราคาหุ้นตัวนั้นแพงเว่อเพียงใดเมื่อเทียบกับผลกำไรที่บริษัททำได้ ปกติเราใช้ค่าพีอีเทียบกับพีอีของตลาดหุ้น หรือค่าพีอีของหุ้นตัวนั้นเทียบกับค่าพีอีของหุ้นตัวอื่นที่อยู่ในกลุ่มธุรกิจเดียวกัน เพื่อเปรียบเทียบว่าอะไรแพง อะไรถูก

หลักในการดูง่ายๆก็คือ หากค่า P/E ของหุ้นหากต่ำกว่า 10 ถือว่าถูก หากอยู่ในช่วง 10 ถึง 15 ก็ถือว่าปานกลาง ไม่แพง หากพีอีอยู่ในช่วง 15 ขึ้นไปถึง 30 ก็ถือว่าแพง แต่ทั้งนี้ ต้องดูศักยภาพในการทำกำไรหรือแนวโน้มธุรกิจของหุ้นตัวนั้นด้วย หากหุ้นตัวนั้นมีอนาคตที่สดใส ระดับพีอีที่ 15 ถึง 30 ก็ยังพิจารณาลงทุนได้

หุ้นที่มีพีอีเกินกว่า 40 ลุงแมวน้ำถือว่าแพงเว่อแล้ว แพงเกินเลยศักยภาพในการทำกำไรไปมาก ไม่น่าเข้าลงทุน กรณียกเว้นก็มีอยู่บ้าง อย่างเช่นบริษัทมีการเปลี่ยนแปลงการดำเนินธุรกิจ และคาดหวังผลกำไรที่เพิ่มมากขึ้นอย่างมากมาย แต่ข้อยกเว้นนี้มีโอกาสเกิดน้อย ส่วนใหญ่หุ้นที่มีพีอีเกิน 40 จะเกิดจากการเก็งกำไรอย่างเลยเถิดมากกว่า

4. ดูค่า P/BV ปัจจุบัน ต้องไม่สูง

ค่าพีบี (P/B หรือ P/BV, price per book value ratio) เป็นตัวเลขการเงินที่สำคัญตัวหนึ่งที่ผู้ลงทุนควรสนใจ ตัวเลขนี้สะท้อนถึงราคาหุ้นต่อมูลค่าทางบัญชีของกิจการนั้น คิดง่ายๆว่าในกรณีเลวร้ายที่บริษัทเลิกกิจการ หากมีการขายทรัพย์สินแล้วเอาเงินมาเฉลี่ยคืนผู้ถือหุ้น ผู้ถือหุ้นจะได้เงินคืนสักเท่าไรกัน ความหมายของค่า P/BV ก็คือทำนองนี้

ลุงแมวน้ำดูง่ายๆ หากค่าพีบีต่ำกว่า 1 ถือว่าหุ้นมีราคาถูก ค่าระหว่าง 1 ถึง 2 ถือว่าปานกลาง หากเกิน 2 ก็เริ่มแพงแล้ว

แต่ทั้งนี้และทั้งนั้น ต้องเข้าใจว่าค่า P/BV สะท้อนให้เห็นราคาหุ้นเทียบกับมูลค่าทางบัญชี แต่ไม่ได้สะท้อนความสามารถในการทำกำไรของกิจการ ดังนั้นเราไม่ควรตัดสินใจเลือกหุ้นจากค่า P/BV ต่ำเพียงปัจจัยเดียว ใช้ดูประกอบเท่านั้น เพราะหุ้นที่มีค่าพีบีต่ำอาจมีความสามารถทำกำไรต่ำก็ได้ หากซื้อไปราคาหุ้นก็แป้ก ไม่ไปไหน ค่าพี่บีต่ำก็ไม่มีประโยชน์

5. ค่า ROA ดูเทียบระหว่างหุ้นในธุรกิจเดียวกัน

ค่า ROA ย่อมาจาก return on asset หมายถึงสัดส่วนระหว่างกำไรสุทธิกับมูลค่าสินทรัพย์ เป็นการดูความสามารถในการใช้สินทรัพย์ของกิจการเพื่อก่อให้เกิดรายได้ ปกติเรามักใช้ใช้ ROA เปรียบเทียบระหว่างหุ้นในธุรกิจเดียวกัน

หากค่า ROA ต่ำมักสะท้อนว่ากิจการมีสินทรัพย์ที่จมอยู่โดยไม่ได้นำมาใช้ประโยชน์อย่างเต็มที่ ซึ่งสะท้อนถึงความสามารถในการแข่งขันของกิจการ เวลาลุงแมวน้ำดูค่านี้ก็มักเทียบกับหุ้นตัวอื่นในกิจการเดียวกัน หากไม่มีหุ้นตัวอื่นให้เปรียบเทียบ ลุงก็ไม่ค่อยได้ใช้ค่านี้นัก

เอาละ ทีนี้เราลองมาดูตัวอย่างการนำไปใช้งานจริงกันบ้าง

กรณีศึกษา ผู้เข้าประกวดรอบ 3 หุ้น TTA

หุ้นที่เราส่งเข้าประกวดในรอบ 3 มี TTA, SVI, THAI, TOP, SCC ลุงแมวน้ำเลือก TTA มาดูกันก่อนละกัน

หุ้น TTA เป็นหุ้นธุรกิจเดินเรือ อยู่ในกลุ่ม SET 100 เราก็เข้าไปที่ www.set.or.th ดูข้อมูลของหุ้น TTA ว่าลักษณะการทำธุรกิจเป็นอย่างไร มีเรื่องราวหรือสตอรี่อะไรบ้าง จากนั้นก็เข้าไปดูงบการเงิน

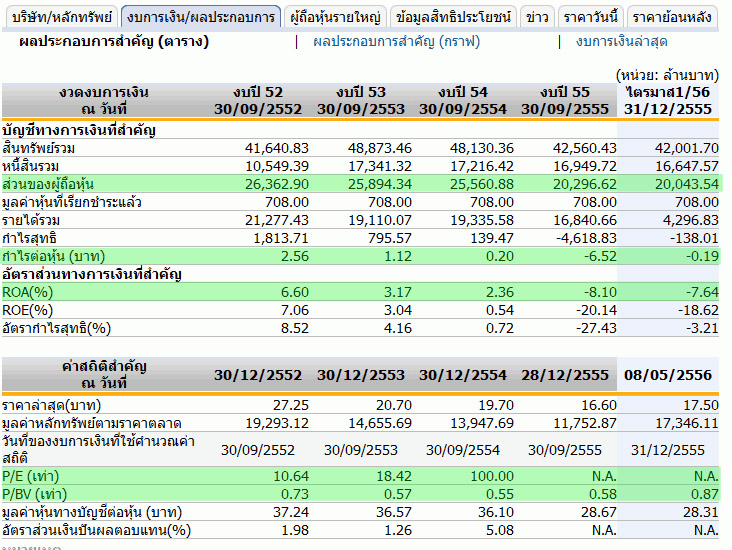

มาดูที่งบการเงินกัน

ส่วนของผู้ถือหุ้นหลายปีติดต่อกันก็ไม่มีติดลบ รวมทั้งยังไม่มีแนวโน้มจะติดลบ

กำไรสุทธิต่อหุ้นลดลงอย่างต่อเนื่องทุกปี จนปีล่าสุดติดลบ คือผลประกอบการขาดทุน ผลประกอบการดูไม่ค่อยดีเท่าไร

ค่า P/E ปี 2552 พอใช้ได้ แต่มาปี 2554 พีอีมีค่าเป็น 100 ถือว่าสูงมาก แสดงว่าเก็งกำไรกันสุดๆ ส่วนปี 2555 ไม่มีค่าพีอีเพราะผลประกอบการขาดทุน (ต้องมีกำไรถึงจะมีค่าพีอี) ปัจจุบันก็ไม่มีค่าพีอี

ด้านค่าพีบีหรือพีบีวี ค่าต่ำกว่า 1 มาโดยตลอดหลายปี คือมีสินทรัพย์อยู่เยอะ นี่สะท้อนว่าสินทรัพย์มากแต่นำเอาไปสร้างรายได้ไม่ได้ เมื่อดูค่า ROA ที่ลดลงทุกปีจนติดลบประกอบก็ยิ่งย้ำความสามารถในนำสินทรัพย์ไปหารายได้ กรณีนี้เป็นตัวอย่างที่ว่าค่า P/BV แม้จะต่ำ ดูดี แต่ก็ไม่ค่อยน่าสนใจเข้าลงทุน เพราะกิจการไม่ทำกำไร

ลุงแมวน้ำมีข้อมูลพิเศษอีกชุดหนึ่ง ข้อมูลนี้แล้วแต่กรณี หาได้ก็ใช้ หาไม่ได้ก็ไม่ใช่ กรณีหุ้นสายการเดินเรือนี้ลุงแมวน้ำดูดัชนีบอลติกดรายอินเดกซ์ (Baltic Dry Index) ซึ่งเป็นดัชนีค่าระวางการเดินเรือสากล สามารถสะท้อนสภาพธุรกิจการเดินเรือได้ มาพิจารณาประกอบ

ค่าระวางตั้งแต่ปี 2012 เป็นต้นมาจนถึงปัจจุบัน ยังย่ำอยู่กับที่ ไม่ได้ไปไหน แสดงว่าแนวโน้มการขนส่งทางเรือยังไม่ฟื้นตัว

ทีนี้ก็มาดูกราฟราคาหุ้นในปัจจุบันกันบ้าง

หุ้น TTA ราคาในปัจจุบันอยู่ที่ 18.1 บาท รูปแบบทางเทคนิคในปัจจุบันก็ไม่เอื้ออำนวยให้เข้าลงทุน เพราะหากเข้าคลื่น 3 แล้วจริง ราคาควรผ่าน 28.9 ไปแล้ว หรืออย่างน้อย ควรผ่าน 20.7 บาทไปก่อน

สรุปว่าจากการพิจารณาปัจจัยพื้นฐาน ประกอบกับปัจจัยทางเทคนิค ณ ราคาปัจจุบัน และแนวโน้มของการเดินเรือของสากลที่ยังไม่ฟื้นตัว ลุงแมวน้ำคิดว่าหุ้นตัวนี้ไม่ผ่านรอบ 3 คือให้ตกรอบ 3 ไป

กรณีศึกษา ผู้เข้าประกวดรอบ 3 หุ้น THAI

มาดูกรณีศึกษาหุ้นอีกตัวหนึ่งกัน ลุงแมวน้ำเลือกหุ้น THAI การบินไทย รักคุณเท่าฟ้า ผู้ประกอบธุรกิจสายการบิน หุ้น THAI นี้อยู่ในกลุ่ม SET 50

มาดูงบการเงินกันก่อน

ส่วนของผู้ถือหุ้นไม่ติดลบและยังไม่มีแนวโน้มว่าจะติดลบ

ด้านกำไรสุทธิต่อหุ้น ปี 52, 53 มีกำไร ส่วนปี 54 ขาดทุนนิดหน่อย ปี 55 กลับมามีกำไร แต่ยังไม่ดีเหมือนเมื่อก่อน

ค่า P/E ทำไมบางปีไม่มีก็ไม่รู้ ทั้งๆที่ไม่ได้ขาดทุน แต่ P/E ณ ปัจจุบัน 11.04 เทียบกับ P/E ของตลาดหุ้น SET ปัจจุบันที่ 18 กว่าๆ ถือว่าเป็นหุ้นที่ P/E ยังต่ำอยู่

ค่า P/BV ปัจจุบัน 1.0 ก็ใช้ได้ ถือว่าปานกลาง

มาดูข้อมูลพิเศษกัน ดูกราฟต่อไปนี้

กราฟที่เห็นนี้คือ Global Airline Index หรือดัชนีสายการบินในภาพรวมระดับโลก จะเห็นว่าค่าดัชนีสายการบิน ปี 2009 (2552) กับ 2010 (2553) ธุรกิจสายการบินในภาพรวมทั่วโลกเริ่มมีการฟื้นตัว และมาร่วงในปี 2011 (2554) ซึ่งเป็นปีที่การบินไทยมีผลประกอบการขาดทุน ส่วนปี 2013 นี้ดัชนีพุ่งแรงเพราะอยู่ในคลื่น 3

จะเห็นว่า THAI มีผลประกอบการเป็นไปในทิศทางเดียวกับตลาดโลก ปีไหนตลาดโลกดีก็ดีด้วย ปีไหนตลาดโลกแย่ก็แย่ด้วย

ทีนี้ก็มาดูกราฟราคาหุ้น THAI ณ ปัจจุบันกัน

พิจารณาจากปัจจัยพื้นฐาน ปัจจัยแนวโน้มธุรกิจ ปัจจัยทางเทคนิค ลุงแมวน้ำให้ THAI เป็นหุ้นที่ผ่านรอบ 3 ได้

ลุงแมวน้ำยกตัวอย่างมาให้ดูเป็นกรณีศึกษาเพียง 2 หุ้น แต่เชื่อว่าน่าจะพอได้แนวทางในการนำแนวคิดเหล่านี้ไปเลือกหุ้นในดวงใจของแต่ละคน

ทั้งหมดนี้เป็นแนวทางในการเลือกหุ้นที่ลุงแมวน้ำใช้ คือใช้ปัจจัยทางเทคนิคเป็นหลัก ประกอบด้วยปัจจัยพื้นฐาน ผสมด้วยแนวโน้มในระดับตลาดโลก หวังว่าผู้อ่านคงนำไปประยุกต์ให้เกิดประโยชน์ในการลงทุนได้

No comments:

Post a Comment